Sind ESG-Kriterien das Nonplusultra im nachhaltigen Portfoliomanagement?

„Es gibt keine reine Wahrheit, aber ebenso wenig einen reinen Irrtum“, hat der schleswig-holsteinische Dichter und Dramatiker Friedrich Hebbel geschrieben.

Und tatsächlich können die Kriterien dafür, was wahr ist, je nach Betrachtungsweise oder Standort durchaus unterschiedlich sein. Das gilt auch beim Vermögensmanagement im Allgemeinen und nachhaltigem Assetmanagement im Besonderen. Bei Investmentstrategien mit Nachhaltigkeitsfokus kommen heute vor allem drei strategische Ansätze zum Tragen, nach denen das Portfolio zusammengestellt wird: Ausschlusskriterien, Positivkriterien und ESG-Aspekte.

Ausschluss- und Positivkriterien

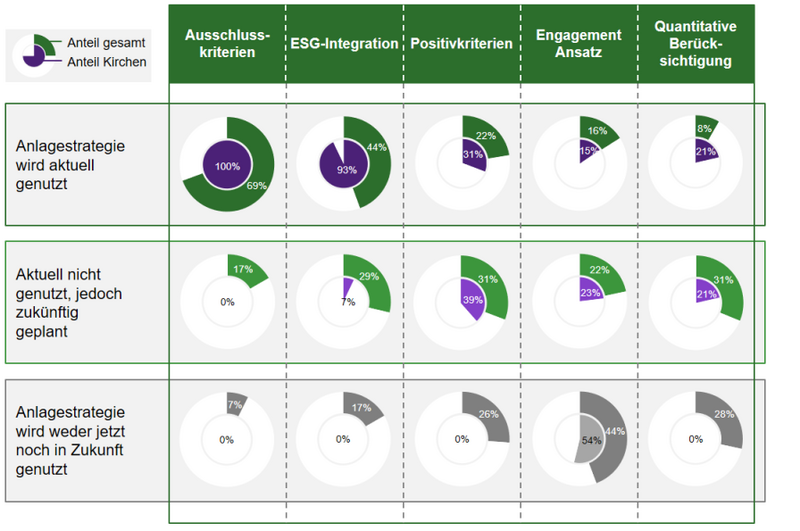

Bei Investitionsstrategien mit Nachhaltigkeitsfokus spielen harte Ausschlusskriterien seit Langem eine wichtige Rolle. Bei diesem strategischen Ansatz werden bestimmte Länder oder Branchen aus dem Anlageuniversum ausgeschlossen – zum Beispiel Schwellenländer, in denen die Todesstrafe praktiziert wird oder Korruption an der Tagesordnung ist. Eine in Kürze erscheinende Studie zur Nachhaltigkeit im Assetmanagement, die vom Research Center for Financial Services (CFin) in Kooperation mit der Evangelischen Bank (EB) durchgeführt wurde, belegt, dass dieser Ansatz bei institutionellen Investoren am stärksten vorherrscht. 69 Prozent nutzen diesen Ansatz derzeit, 17 Prozent planen die Implementierung in Zukunft. Bei kirchlichen Investoren liegt die Quote bereits heute bei 100 Prozent.

Lediglich 22 Prozent der in der Studie befragten Investoren nutzen aktuell den Ansatz der Positivkriterien: Bei diesem werden Unternehmen berücksichtigt, deren satzungsmäßiges Engagement eine nachhaltige gesellschaftliche Entwicklung fördert. Immerhin weitere 31 Prozent der befragten Investoren wollen diese Strategie zukünftig berücksichtigen.

Nachhaltige Strategie mit ESG-Kriterien

Geht es um nachhaltiges Assetmanagement, dann steht der ESG-Ansatz bei vielen Fondsmanagern für eine Art Quadratur des Kreises: Auf dieser Kriterien-Basis können ihre Kunden Geld anlegen und zugleich die Welt etwas besser machen! Klingt ebenso einfach wie genial. Denn für immer mehr Menschen zählt neben der Rendite auch wofür ihr Geld eingesetzt wird. Doch eine differenzierte Betrachtungsweise des ESG-Ansatzes zeigt: Die Spreu vom Weizen zu trennen ist nicht immer so leicht. Doch der Reihe nach.

Die drei Buchstaben des Akronyms ESG stehen für Environmental, Social und Governance. Bei diesem strategischen Ansatz konzentrieren sich die Portfoliomanager auf Wertpapiere von Emittenten, die in den Bereichen Umwelt, Soziales und Unternehmensführung nachhaltig positiv bewertet werden. Die gemeinsame Studie des CFin und der Evangelischen Bank belegt, dass bei knapp der Hälfte (44 Prozent) der Investoren die Integration von ESG-Faktoren bereits vollzogen wird. Bei kirchlichen Investoren bedienen sich sogar schon 93 Prozent dieses Ansatzes.

Die Evangelische Bank, bei der dieses Kundensegment von zentraler Bedeutung ist, nutzt bei ihrem nachhaltigen Assetmanagement neben den Ausschluss- und Positivkriterien auch die ESG-Integration. Doch beim Thema Nachhaltigkeit ist die Wahrheit leider oft subjektiv. Beispiel: Während die deutsche Bevölkerung Atomenergie in einem relativ breiten gesellschaftlichen Konsens als nicht umweltverträglich ablehnt, wird von unseren französischen Nachbarn Atomstrom mehrheitlich als eine umweltfreundliche CO2-reduzierende Alternative zu Kohle- und Gaskraftwerken gesehen. Sind Anleihen des Staates Frankreich mit seinen staatlichen Energiekonzernen daher aus einem nachhaltigen Investment auszuschließen? Eine Integration von ESG in Bezug auf Staatsanleihen ist hier zumindest problematisch. Und selbstverständlich verkleinert sich durch jeden Ausschluss von Emittenten das Universum möglicher Anlagen.

Nachhaltiges Assetmanagement

Wenn sich ein Konzern wie Bayer mit dem US-Saatguthersteller Monsanto – der das viel kritisierte Unkrautvernichtungsmittel Glyphosat vertreibt – zusammenschließt, dann hält Bayer strengen Nachhaltigkeitskriterien nicht mehr stand und kommt als Teil eines nachhaltigen Investments nicht mehr infrage. ESG-Kontroversen und schwache ESG-Ratings spielen beim nachhaltigen Assetmanagement daher immer eine Rolle.

Neben Ereignissen aus der Weltwirtschaft berücksichtigen Wertpapier-Experten bei ihrem Portfoliomanagement aber auch die positiven Entwicklungen – zum Beispiel, wenn es messbare Belege dafür gibt, dass ein Unternehmen sich auf den Weg gemacht hat weniger CO2 auszustoßen, Arbeitsprozesse zu optimieren und Energie einzusparen: Der CO2-Ausstoß einer Firma ist ein Kriterium für Nachhaltigkeit. Wenn ein Unternehmen mit mehreren Standorten und starker CO2-Emission seine klimaschädlichen Emissionen schrittweise reduziert, so hat das natürlich einen entsprechend großen Effekt für die Umwelt.

Einen Ansatz-Mix für den wachsenden Markt nutzen

Der nachhaltige Anlagemarkt in Deutschland ist 2017 um neun Prozent gewachsen – so der Marktbericht 2018 vom Forum für nachhaltige Geldanlagen (FNG). Mit einem Anlagevolumen von rund 171 Milliarden Euro hat die Summe nachhaltiger Geldanlagen in Deutschland einen neuen Rekordwert erreicht. Doch noch dominieren die Großkunden das Geschäft. Bei vielen Privatkunden herrscht noch immer der Gedanke vor, wer mit seinem Geld Gutes tun möchte, hat nur eine Wahl: zu spenden. Und wer Rendite erzielen möchte, für den war nachhaltiges Wertpapiergeschäft bisher keine echte Option. Doch die aktuelle Untersuchung des CFin und der Evangelischen Bank belegt, ebenso wie mehrere jüngere Meta-Studien: Nachhaltigkeit ist auch ein Renditetreiber.

Aktuelle Beiträge

Gemeinsam stärker in Europa und weltweit

Immer mehr Stiftungen denken globaler, tauschen grenzübergreifend Wissen aus, kooperieren bi- oder multinational.

MehrDie Alle-an-einen-Tisch-Bringer

ProjectTogether zählt zu den innovativsten Initiativen der Zivilgesellschaft. Auch Stiftungen können beitragen – und mit jungen Ideen die eigene Wirkung potenzieren.

Mehr"Zum Wohle der Witwen und Waisen" – neu interpretiert

Fünf soziale Einrichtungen, darunter einen Seniorentreff, unterhält die Koepjohann’sche Stiftung. In der DDR hatte der Berliner Stiftung, die in diesem Jahr 230 Jahre alt wird, noch das Aus gedroht. Ein Gespräch mit den ehemaligen und amtierenden Kuratoriumsvorsitzenden der Stiftung über die ewige Angst vor Enteignung und die Neuerfindung der Stiftung nach dem Mauerfall.

MehrGrundsteuerreform – Handlungsbedarf für Stiftungen

Die Grundsteuerreform betrifft auch Stiftungen, selbst wenn sie mit ihrem Grundbesitz grundsteuerbefreit sind. Eine erneute Prüfung der Steuerbefreiung ist nicht ausgeschlossen.

Pressemitteilungen

Erfolg für Stiftungen: Bundestag beschließt Stiftungsrechtsreform

In seiner Sitzung vom 24. Juni 2021 hat der Bundestag die dringend notwendige Reform des Stiftungsrechts beschlossen. Der Bundesverband Deutscher Stiftungen begrüßt das neue Gesetz, da es zu mehr Rechtssicherheit führt, sieht jedoch Bedarf für weitere Reformschritte. Stiftungen haben nun mehr Gestaltungsmöglichkeiten für ihre Weiterentwicklung.

Häufige Fragen zur Stiftungsrechtsreform

Wann kommt das Stiftungsregister? Wie ist mit Umschichtungsgewinnen zu verfahren? Können Stiftungen künftig leichter fusionieren? Wir geben einen Überblick.