Teil 2: Anlagestrategie – Zentrales Element der Vermögensanlage

Im zweiten Teil der Serie "Vermögensbewirtschaftung – Bloß nichts dem Zufall überlassen!" befassen wir uns mit der Entwicklung einer Anlagestrategie.

Unruhige Zeiten

Die institutionelle Anlegergemeinde sieht sich enormen Herausforderungen gegenüber: Minimal oder gar negativ verzinste Anleihen, teils erhebliche Schwankungen an den daneben hoch bewerteten Aktienmärkten und ein wieder erstarkter Euro, welcher die globale Anlage in fremder Währung zusätzlich mit Kursverlusten bestraft. Stiftungen setzt all dies unter Druck, denn nicht weniger als die Erfüllung des Stiftungszwecks und der Erhalt des Stiftungskapitals stehen auf dem Spiel.

In einem solchen Umfeld können Stiftungen nichts dem Zufall überlassen. Sie müssen professionell agieren und wie jedes andere Unternehmen sorgfältig planen, maßgeschneiderte Strategien entwickeln und diszipliniert umsetzen. Mit der Planung der Einnahmen- und Ausgabenseite haben wir uns in Teil 1 der Serie auseinandergesetzt. In Teil 2 befassen wir uns nun mit der Entwicklung einer Anlagestrategie.

Strategie braucht eine Grundlage

Die Anlagestrategie ist ein zentraler Baustein in der Vermögensanlage der Stiftung. Sie ist jedoch wertlos, wenn sie nicht auf einer sorgsamen Planung der wesentlichen Zahlungsströme der Stiftung basiert. So bilden die erwarteten Ausgaben der Stiftung in ihren Abstufungen zwischen fix und variabel, zwingend und verzichtbar den Rahmen für die strategische Asset Allokation, woraus sich wiederum die differenzierte Renditeanforderung der Stiftung ableitet.

Würde man die strategische Asset Allokation nun allerdings lediglich auf der Grundlage der Renditeanforderung entwickeln, bestünde die Gefahr, Risiken zu Gunsten der Rendite zu hoch zu gewichten. Es könnte sich bei Eintreten eines Risikofalles, z.B. fallender Aktienkurse, herausstellen, dass die Stiftung objektiv nicht in der Lage oder subjektiv nicht bereit war, derartige Risiken zu tragen. Was zur ordnungsmäßigen Entwicklung einer Anlagestrategie fehlt, ist die Determinante der spezifischen Risikotragfähigkeit.

Risikotragfähigkeit

Wir benötigen neben der Renditeanforderung demnach die objektive Risikotragfähigkeit der Stiftung sowie die subjektive Risikopräferenz der Stiftungsverantwortlichen. Die objektive Risikotragfähigkeit ergibt sich insbesondere aus den gesetzlichen Anforderungen, welchen jede Stiftung unterliegt, sowie den bilanziellen Reserven (Rücklagen) der Stiftung. So ist die Stiftung von Gesetzes wegen zum langfristigen realen Erhalt des Stiftungsvermögens angehalten, daneben ist das Vermögen ertragreich in der Art anzulegen, dass die Stiftung jederzeit in der Lage ist, ihren Stiftungszweck adäquat zu verfolgen.

Längst haben auch die für die Einhaltung des Stiftungsrechts zuständigen Stiftungsaufsichten erkannt, dass ein Stiftungsvermögen nicht gänzlich ohne Risiko, insbesondere spürbaren Aktienanteil, erhalten werden kann. Das Stiftungsvermögen ist daher keineswegs etwa mündelsicher i.S.d. §§ 1806, 1807 BGB anzulegen, noch muss sich die Stiftung einen maximalen Aktienanteil von beispielsweise 30% auferlegen. Ohnehin liegen die Risiken eines Portfolios nicht sämtlich im Aktienanteil. Es wäre daher verfehlt, das Risiko eines Portfolios allein am Aktienanteil festzumachen. Jede Assetklasse birgt schließlich Risiken, selbst Renten oder Kontoguthaben.

Das folgende Beispiel verdeutlicht, stark vereinfachend, die Wirkung des Aktienanteils auf das Rendite-/Risikoprofil eines Portfolios. Wir lassen dabei zur einfacheren Darstellung die Risiken im Rentensegment bewusst außer Betracht:

Ein Portfolio bestehend aus 30% internationalen Aktien und 70% Euro-Renten bester Bonität schwankt annahmegemäß pro Jahr in Höhe von rund 7%-Punkten um seinen Renditeerwartungswert, der mit 2,00% unterstellt wird (Aktien: 30% x 6,00% + Renten: 60% x 1,50% + Liquidität: 0,00% ./. Kosten: 0,80%).

Nach Inflation von annahmegemäß 1,50% verbleiben der Stiftung im Mittel rund 0,50% zur Verwendung für den Stiftungszweck.

Erhöht man den Aktienanteil auf 50% ergibt sich ein Renditemittel in Höhe von annahmegemäß rund 3,00% (Aktien: 50% x 6,00% + Renten: 40% x 1,50% + Liquidität: 0,00% ./. Kosten: 0,80%). Die höhere Rendite aber bezahlt die Stiftung mit höheren Schwankungen: Die Renditen sollten sich annahmegemäß in Höhe von 10 bis 12%-Punkte um den Erwartungswert bewegen.

Das Beispiel zeigt, dass ein relativ geringes Maß an Risiko, in unserem Beispiel ausgedrückt über eine Aktienquote in Höhe von 30%, zwar gut verträgliche Schwankungen mit sich bringt, jedoch vielen Stiftungen nicht mehr reichen dürfte, ihren Stiftungszweck nachhaltig zu erfüllen. Das Vermögen ist demnach nicht ausreichend ertragbringend angelegt.

Man könnte nun der Hoffnung auf höhere Renditen der Aktien Ausdruck verleihen und die dieser Berechnung zugrunde liegenden Annahmen entsprechend anpassen. Nur wollen wir unsere Planung nicht auf Hoffnungen oder historischen Daten aufbauen, daher treffen wir konservative, kurz- und mittelfristig realistische Annahmen. Möchte die Stiftung höhere Renditen erzielen, muss sie schlicht mehr Risiko nehmen.

Die Stiftung in unserem Beispiel könnte demzufolge die Aktienquote erhöhen, wissend, dass dadurch das Schwankungsrisiko nicht unerheblich steigt. Im Ergebnis aber entsteht im Falle eines 50%igen Aktienanteils ein Rendite-/Risikoprofil, welches schon deshalb als objektiv angemessen gelten muss, weil es der Stiftung erst dadurch möglich wird, ihren Stiftungszweck zu erfüllen, ohne den langfristigen Vermögenserhalt zu gefährden. Dass das Vermögen im Zuge dessen höhere kurz- und mittelfristige Schwankungen aufweist, ist solange unschädlich, als es sich um bloße Kursschwankungen und nicht etwa um echten Vermögensverzehr handelt, welcher beispielsweise auf den Ausfall einzelner Titel zurückzuführen ist.

Die objektiv messbare Risikotragfähigkeit der Stiftung ist von der subjektiven Risikopräferenz der Stiftungsverantwortlichen strikt zu trennen. Gemeint ist die gefühlte Risikoneigung, ebenso wie der praktische Umgang mit bereits eingetretenen Risiken. Es wäre beispielsweise nicht sinnvoll ein Portfolio aufgrund der objektiven Risikotragfähigkeit der Stiftung mit einem Aktienanteil von 50% auszustatten, wenn der verantwortliche Stiftungsvorstand zu verstehen gibt, dass ihn Kursschwankungen von mehr als 5% belasten würden. Ganz im Gegenteil, bestünde doch dann die Gefahr, dass der Stiftungsvorstand im Falle von temporären Kursverlusten den eingeschlagenen Pfad aufgibt, Kursrückgänge realisiert und für echten Vermögensverzehr sorgt.

Die individuelle Einstellung zu den Risiken der Vermögensanlage ist von allen maßgeblichen Personen der Stiftung abzufragen. Dies bezieht auch den Stiftungsrat oder den Beirat mit ein. Ein gemeinsames Verständnis für den Umgang mit Risiken ist entscheidend, soll die Vermögensanlage langfristig erfolgreich sein. Die Methoden zur Feststellung der individuellen Risikoneigung sind vielfältig. Ein für alle Fälle taugliches und standardisiertes Verfahren gibt es nicht. Häufig sind mehrere Gespräche und die ernsthafte Auseinandersetzung mit dem Begriff des Risikos und seinen Ausprägungen nötig, um eine Aussage zur subjektiven Risikoneigung des einzelnen zu entwickeln.

Planspielansatz und Portfoliokonstruktion

Sind die Determinanten der Vermögensanlage definiert, folgt die strategische Allokation, mithin die Aufteilung des Risikobudgets der Stiftung auf unterschiedliche Assetklassen. Die strategische Asset Allokation berücksichtigt damit einerseits die Risikotragfähigkeit sowie andererseits die Renditeanforderung der Stiftung.

Aus diesen Inputparametern entwerfen wir unter Berücksichtigung der grundlegenden Gebote der Mischung der Anlageklassen und Streuung der Kontrahenten im Rahmen eines speziellen Planspielansatzes unterschiedlichste Modellportfolien. Wir setzen diese Portfolien in historische und mögliche zukünftige Testumgebungen und zeigen die Entwicklung der eingesetzten Assetklassen in diesem Umfeld. Gemeinsam mit dem Stiftungsvorstand zerlegen wir die Ertragspotentiale der Modellportfolien und seiner Assetklassen und ordnen diesen spezifische Risiken zu.

Der Stiftungsvorstand erkennt u.a., dass sich Risiken vielfach in scheinbar risikolosen (Sub-)Assetklassen verbergen und sich in Eintrittswahrscheinlichkeit und Schadenhöhe enorm unterscheiden. Es muss dem Stiftungsvorstand im Anschluss möglich sein, Risiken nicht nur im Segment der Aktien zu identifizieren, sondern beispielsweise auch im Bereich der Anleihen hinsichtlich der Bonitäts-/Ausfallrisiken, Zinsänderungsrisiken und zunehmenden Liquiditätsrisiken.

Im Vorgriff auf die Phase der Implementierung und praktischen Umsetzung berücksichtigen die Modellportfolien idealerweise ein weites Spektrum an Anlageklassen. So sollten neben Aktien und Renten auch Rohstoffe, Edelmetalle, Liquidität, Fremdwährungen und mögliche Sub-Assetklassen des Rentensegments enthalten sein. Letztlich muss es in dieser Phase darum gehen, möglichst viele Assetklassen kennen zu lernen und deren Wirkungsweise und inhärenten Chancen und Risiken zu verstehen.

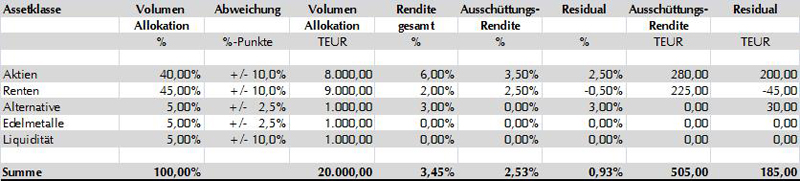

Unter den vorgestellten Modellportfolien sollten sich idealerweise bereits Kombinationen befinden, die dem Rendite-/Risikoprofil der Stiftung sehr nahe kommen. Lässt sich kein ideales Portfolio konstruieren, weil die Wunschrendite beispielsweise ein für die Stiftung zu hohes Risiko verlangen würde, muss mit Blick auf die Ausgaben- und Projektplanung im Zuge eines iterativen Vorgehens, sukzessive abnehmendes Risiko und entsprechend geringerer Zielrendite, ein Kompromiss gefunden werden. Ziel dieser intensiven Übung ist ein sich mehr und mehr verdichtendes, spezifisches Portfolio, welches dem Rendite-/Risikoprofil der Stiftung am ehesten entspricht. Das Endergebnis beschreibt eine Assetklassenverteilung in Bandbreiten. Folgendes vereinfachendes Beispiel soll das mögliche Ergebnis einer strategischen Assetallokation veranschaulichen:

Unsere Stiftung Kunst und Kultur aus Teil 1 unserer Serie hatte im Zuge ihrer Kosten- und Projektplanung eine Untergrenze für den Mittelbedarf in Höhe von TEUR 500 ermittelt. Die Stiftung verfügt bei einem anzulegenden Vermögen in Höhe von TEUR 20.000 über eine positive Umschichtungsrücklage in Höhe von rund TEUR 2.000. Die Abwägung des Stiftungsvorstands und die Auseinandersetzung mit zahlreichen Modellportfolien ergab die folgende Zielallokation:

Oberste Priorität hat für unsere Stiftung die Erzielung verwendbarer Mittel in Höhe von mindestens TEUR 500. Die Stiftung hält es dabei für vertretbar, bis auf Weiteres eine Inflation in Höhe von rund 1% zugrunde zu legen. Die aktuelle Entwicklung des Verbraucherpreisindex lässt diese Annahme zu. Die Zulässigkeit dieser Annahme ist jedoch fortlaufend zu überprüfen.

Die Anlagestruktur ermöglicht annahmegemäß (näherungsweise) realen Kapitalerhalt. Der Aktienanteil soll in Anbetracht der vergleichsweise attraktiven Dividendenrenditen bis zu 50%, im Mittel 40%, betragen dürfen. Aus den Renten soll eine Rendite in Höhe von 2% erzielt werden. Man möchte die um 0,5%-Punkte höhere Rendite als vormals bei konservativer Anlage unterstellt mit etwas längeren durchschnittlichen Laufzeiten erzielen und nimmt die Zinsänderungsrisiken, die damit einhergehen, ganz bewusst in Kauf. Letztendlich verspricht sich die Stiftung aus den längeren Laufzeiten auch eine kompensierende Korrelationswirkung, sollten die Aktienmärkte unter Druck geraten. Man schließt im Rentensegment die Erzielung höherer Renditen über schlechte Bonitäten aus.

Die Stiftungsgremien sind über den höheren Aktienanteil informiert und tragen diesen mit. Die Struktur ist wesentlicher Bestandteil der Anlagegrundsätze der Stiftung und war Gegenstand eines Beschlusses des Stiftungsrats.

Anlagegrundsätze

Die Herleitung dieses Portfolios, das Portfolio selbst und die zugrunde gelegten Rendite- und Risikoeigenschaften sind schließlich zu dokumentieren. Diese Dokumentation beschreibt die Anlagegrundsätze der Stiftung und dient damit als Leitfaden für die Vermögensanlage. Spätere Aufträge an die Adresse von Vermögensverwaltern und konkrete Anlagerichtlinien basieren auf diesem zentralen Dokument.

Daneben dienen die Anlagegrundsätze der Rechenschaft gegenüber den Stiftungsgremien, die diese im Idealfall behandeln und verabschieden, sowie der Stiftungsaufsicht, denn sie belegen zugleich die obligatorische Auseinandersetzung des Stiftungsvorstands mit der Vermögensanlage der Stiftung. Aus den Anlagegrundsätzen sind im nächsten Schritt konkrete Aufgaben abzuleiten, die in Ausschreibungsverfahren münden, soweit die Stiftung die Anlage nicht im Wege der Eigenverwaltung umsetzen möchte.

Der Umsetzung der Anlagestrategie, insbesondere der Auswahl eines geeigneten Vermögensverwalters und der Kontrolle der ordnungsmäßigen Umsetzung, widmen wir uns in Folge 3 der Serie mit dem Titel "Implementierung der Anlagestrategie".

Beispiel: Zielallokation der Stiftung Kunst und Kultur zum Download

Autoren

Dr. Thomas Fritz

ist Steuerberater und Partner der Kanzlei Peters, Schönberger & Partner (PSP). Seine Tätigkeitsschwerpunkte beinhalten die umfassende Beratung von gemeinnützigen Körperschaften, Stiftungen und anderen Non-Profit-Organisationen im Gemeinnützigkeits- und Spendenrecht sowie die steuerliche Gestaltungsberatung im Bereich der Unternehmens- und Vermögensnachfolge.

Maik Paukstadt

ist Steuerberater, Certified Financial Planner (CFP) und Partner der Kanzlei Peters, Schönberger & Partner (PSP). Seine Beratungsschwerpunkte liegen in der ganzheitlichen steuerlichen und betriebswirtschaftlichen Beratung von Stiftungen und vermögenden Privatpersonen, insbesondere im Rahmen der Strukturierung und dem Controlling umfangreicher Vermögen.

Transparenzhinweis

Artikel von externen Autoren: Transparenz und Selbstverständnis

Aktuelle Beiträge

Die Alle-an-einen-Tisch-Bringer

ProjectTogether zählt zu den innovativsten Initiativen der Zivilgesellschaft. Auch Stiftungen können beitragen – und mit jungen Ideen die eigene Wirkung potenzieren.

MehrVirtuelle Sitzungen auch ohne Sonderregelung? Hinweise zur aktuellen Rechtslage

Zum 31. August 2022 endet die Corona-Sonderregung für digitale Organsitzungen. Was plant der Gesetzgeber? Was sollten Stiftungen nun beachten? Ein Überblick.

MehrInterview zur Strategie 2025 des Bundesverbandes Deutscher Stiftungen

Aktive Interessenvertretung, eine starke Stimme der Zivilgesellschaft, zielgruppenspezifische Services und Netzwerke, Einsatz für die Zukunft des Stiftens: Generalsekretärin Kirsten Hommelhoff und die Vorstandsvorsitzende Friederike von Bünau sprachen mit Stifter TV über die Strategie 2025.

MehrEinfach selbst machen – der Weg zur passenden Geldanlage

Stiftungen brauchen Wertpapier-Investments, um auskömmliche Renditen zu erwirtschaften. Die Delegation der Anlage an Experten ist angesichts von Nullzinsen allerdings oft teuer. Das passende Portfolio selbst zu bauen ist deshalb sinnvoll und leichter, als viele Stiftungsverantwortliche denken – wenn man einige Grundregeln beachtet.

Stiften von Anfang an

Die ethisch-nachhaltige Geldanlage ist heute eine zweite Säule der Stiftungstätigkeit. Weit weniger im Fokus steht die Herkunft der Stiftungsmittel. Doch lässt sich die Frage, ob das Kapital einer Stiftung auf das Gemeinwohl schädigende Weise erwirtschaftet wurde, einfach ausblenden?

Mit wirkungsorientiertem Stiftungsvermögen den Wandel gestalten

1,5-Grad-Kompatibilität, gesellschaftliche Wirkung & Nachhaltigkeitsrisiken: Diese Online-Sprechstunde mit Timo Steiner und Laura Mervelskemper widmete sich dem Thema Stiftungsvermögen.